Especulación y precios en la economía de mercado: El caso de los bienes primarios o commodities

Ernesto Selman explica que "La razón principal por lo cual se observa mayor volatilidad e incremento de precios de los bienes primarios o commodities es la política monetaria expansiva que vienen aplicando los bancos centrales que emiten monedas de reserva desde el inicio de la crisis financiera internacional, principalmente EE.UU."

Por Ernesto Selman

También puedes obtener este ensayo en formato PDF aquí.

Introducción

La economía mundial se ha visto afectada por una crisis severa luego de la crisis financiera internacional, que todavía sigue vigente en la actualidad. Mientras esta crisis venía incubándose desde hacía años, la crisis financiera internacional empezó a ser obvia para la mayoría de economistas y agentes económicos a partir de agosto de 2007. Muchas han sido las teorías que han tratado de explicar la crisis económica mundial actual. En diferentes círculos se argumenta que se vive una crisis del capitalismo o economía de mercado y que el origen de los incrementos de precios de bienes primarios o commodities se deben a la especulación financiera. Sin embargo, existen otros factores que representan el origen o génesis de la crisis económica, la volatilidad y los incrementos de precios de los bienes primarios.

La razón principal por lo cual se observa mayor volatilidad e incremento de precios de los bienes primarios o commodities es la política monetaria expansiva que vienen aplicando los bancos centrales que emiten monedas de reserva desde el inicio de la crisis financiera internacional, principalmente EE.UU. Como sabemos, el dinero siempre aparece de un lado de todas las transacciones en la economía, porque es precisamente el medio de intercambio entre agentes económicos. Cuando se vulnera el medio de intercambio (dinero) a través de políticas moneta-rias expansivas se distorsionan las señales que envían los precios de los diferentes bienes y servicios en la economía de mercado.

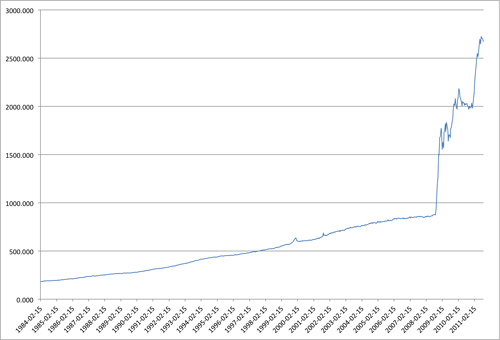

Actualmente, la meta de la Reserva Federal (banco central estadounidense) con respecto al tipo de interés interbancario está entre 0-0,25%; esta es la tasa de política monetaria. Este tipo de interés es artificialmente bajo, lo que ha requerido de importantes inyecciones de liquidez o emisión de dinero inorgánico para que se mantenga en ese nivel. De hecho, en los últimos dos años la Reserva Federal ha incrementado su base monetaria en casi US$2 billones (millones de millones o trillones en EE.UU.); es decir, su base monetaria se ha incrementado en casi 211% en los últimos dos años para mantener tipos de interés artificialmente bajos.

(febrero de 1984 - septiembre de 2011)

Fuente: Banco de la Reserva Federal de St. Louis.

Como se sabe, el dólar estadounidense es la moneda de reserva más importante, representando casi el 65% de las reservas monetarias a nivel mundial. Esto es el resultado del sistema monetario que se implantó a raíz de la reunión de Bretton Woods luego de la Segunda Guerra Mundial. En la actualidad, las regiones de Asia, América Latina y Medio Oriente son las que presentan mayor niveles de reservas monetarias internacionales denominadas en dólares estadounidenses.

El dólar estadounidense es la moneda que se utiliza en aproximadamente 80% de las transacciones comerciales a nivel mundial y por eso la importancia de la política monetaria estadounidense y su impacto en los precios de los bienes y servicios que se comercializan en los mercados internacionales. De nuevo, el origen del incremento de precios de los bienes primarios o commodities no está en la especulación financiera sino en políticas monetarias expansivas; en todo caso, la especulación financiera es un resultado, pero no la causa de la situación actual.

Especulación y funcionamiento de la economía de mercado

La especulación o función que desempeñan ciertos agentes económicos en la intermediación, cálculo y asunción de riesgos de otros agentes, siempre está presente en la economía de mercado debido a que el futuro es incierto y las expectativas de los agentes económicos se integran al sistema de precios. Sin embargo, la especulación financiera que se observa en la actualidad es el resultado de una política monetaria expansiva que permite el acceso a dinero y crédito fácil y barato por parte de ciertos agentes económicos. La especulación financiera es un síntoma y no la causa del problema que enfrenta la economía mundial con el incremento de precios de los bienes primarios.

Las dos condiciones principales para que funcione una economía de mercado son: (1) asegurar que se protejan los derechos de propiedad, garantizando que los individuos puedan asociarse y disponer libremente de sus capacidades y propiedades en los procesos de intercambio comercial (fundamentos institucionales); y, (2) permitir que los precios se establezcan libremente en mercados en ambiente de competencia para que los recursos escasos se asignen en proyectos que presentan mayor potencial de retorno de las inversiones (fundamentos económicos).

Los precios son las señales que se obtienen del intercambio comercial entre consumidores, emprendedores y los dueños de los factores de la producción (capital, tierra y mano de obra). Los precios llevan y traen información entre los diferentes agentes económicos sobre la escasez y/o abundancia de los recursos escasos en la economía. En este sentido, el papel que juegan los especuladores es esencial, en la medida que envían la información temprana de qué ahorrar y qué recursos se encuentran en abundancia.

Los mercados de contratos de futuro y swaps son utilizados para mitigar riesgos relacionados a fluctuaciones de precios. Los especuladores juegan un papel importante en estos mercados ya que sirven de intermediarios entre los grupos interesados en vender y comprar bienes primarios, asumiendo parte de los riesgos de unos y otros. Estos mercados son una herramienta clave para muchas empresas en cuanto a la planificación, que se basa en la acción futura. Un productor de trigo que esté interesado en fijar sus precios por un plazo determinado para proyectar mejor sus ingresos puede vender contratos de futuro a un precio determinado. Esto le ayuda a tener una mejor pla-nificación, ya que ayuda a eliminar las fluctuaciones que pueda tener el precio del trigo en el futuro.

Por otro lado, una empresa que pueda ver sus ope-raciones afectadas por un alza considerable en el precio del trigo (por ejemplo, los productores de harina) puede comprar contratos a futuros y así mitigar los riesgos que enfrentaría por las fluctuaciones potenciales del precio del trigo. Los especuladores facilitan esta transacción y hacen que los costos de manejo de riesgos sea menor, tanto para productores como consumidores directos de un bien determinado. En este sentido, los especuladores facilitan el cálculo económico en la economía de mercado, crítico para las acciones futuras de los agentes económicos. Es importante resaltar que no existe mayor cantidad de contratos futuros de las cantidades producidas de los bienes primarios, sino que mayor o menor liquidez se puede dirigir a la compra y venta de contratos futuro, en base a expectativas de fluctuaciones futuras de precios.

En cierta forma, los contratos de futuro funcionan como un seguro tanto para compradores como productores de bienes primarios, transfiriendo ambos los riesgos asociados a agentes intermediarios especializados en calcular y asumir riesgos de los demás. El término “especuladores” es uno que se utiliza despectivamente a entes de la economía que se especializan en asumir riesgos de otros agentes económicos; la función principal de estos últimos es comprar y vender bienes y servicios, no lidiar con riesgos. Las actividades de intermediación de los especuladores es crítica para la división del trabajo, la especialización y la producción de bienes y servicios en masas para las mayorías. De eliminarse o regularse la función de estos intermediarios que asumen riesgos de otros agentes económicos, habría mayor incertidumbre en la economía, dado que los riesgos tendrían que asumirlos los propios productores y consumidores de los bienes primarios.

Mayor incertidumbre en la economía reduce los incentivos de invertir en bienes de capital y producir bienes y servicios. En consecuencia, la eliminación o regulación de las actividades de intermediación, cálculo y transferencia de riesgos de ciertos agentes económicos implicaría menor cantidad de bienes producidos y mayores precios de los bienes y servicios que se comercializan a nivel mundial. En adición, la eliminación o regulación de las funciones de los agentes especialistas en calcular y asumir riesgos de terceros implicaría mayor fluctuaciones de precios en la economía.

Incentivos perversos de políticas monetarias expansivas

Los incentivos que inducen a inversionistas particulares e institucionales a buscar ganancias especulativas de corto plazo proviene de políticas monetaria expansivas que requieren de inyecciones de liquidez para mantener tipos de interés artificialmente bajos. De nuevo, con cada episodio de expansión monetaria, la liquidez adicional puesta a disposición por bancos centrales se dirige a sectores específicos, donde se percibe que se obtendrán ma-yores beneficios en el corto plazo. En este caso, estamos analizando la dirección de nueva liquidez que se dirige a los mercados de contratos futuros de bienes primarios o commodities. Actualmente, la nueva liquidez generada por bancos centrales de países que emiten monedas de reservas también se dirigen a bolsas de valores, bonos soberanos de diferentes países (con un sesgo a países como EE.UU. y Alemania) y economías emergentes.

Los inversionistas son muy listos y saben que una política monetaria expansiva provoca incremento de precios. Esos inversionistas incursionan en el mercado de contratos de futuro, apostando a que los precios de los bienes primarios se incrementará debido a la política monetaria expansiva. No es la primera ni la última vez que inversionistas institucionales y particulares modifican sus portafolios en este sentido, en condiciones monetarias similares. Paradójicamente, esta estrategia de inversión la implementan con liquidez puesta a disposición por instituciones públicas que, supuestamente, velan por la estabilidad de precios.

Sin embargo, para que la liquidez siga fluyendo a la compra y venta de bienes primarios y/o contratos futuros, los inversionistas deben percibir que: (1) se mantendrá una política monetaria expansiva; y, que (2) la economía mundial seguirá creciendo para que los incrementos de precios de bienes primarios sean sostenibles.

En la medida que los inversionistas perciben que la economía mundial reduce su ritmo de crecimiento o se re-inicia un período de recesión, las expectativas de incrementos continuos de precios pueden cesar rápidamen-te. Por otro lado, mayor incertidumbre sobre el futuro económico hace que los precios de contratos de futuro y otros activos financieros se muevan por cualquier noticia, ya sean positivas o negativas. La economía mundial ha reducido su nivel de crecimiento y se espera una contracción, por lo que las expectativas con respecto a ciertos bienes primarios han cambiado; con excepción de bienes que tienen un papel de reserva de valor y que cumplen una función monetaria, como el oro y posiblemente la plata.

La incertidumbre sobre el futuro y la disponibilidad de liquidez fresca hace que nueva información disponible en el mercado induzca a cambios en el patrón de inversiones de particulares e instituciones. Este fenómeno explica la volatilidad imperante en diferentes mercados de activos financieros en la actualidad. Los inversionistas pueden dirigir nueva liquidez creada por una política monetaria expansiva hacia unos activos financieros en un momento determinado, reversar sus posiciones y volver a dirigirlos allí si perciben que pueden obtener ganancias especulativas de corto plazo. Esto implica cambios de la composición de portafolios de inversionistas particulares e institucionales; no sólo entre distintos bienes primarios, sino entre diferentes activos financieros.

La prohibición o regulación de la función de intermediación, cálculo y asunción de riesgos por ciertos agentes económicos implicaría una intervención estatal en las transacciones y en las señales que envían los precios en una economía de mercado. Si se aplicara, esta intervención estatal sería la respuesta a otra intervención estatal originada en los bancos centrales al aplicar una política monetaria expansiva emitiendo dinero y crédito de la nada para reducir tipos de interés artificialmente bajos. De esta forma, se estaría tratando de corregir los síntomas de los problemas que generan políticas monetarias expansivas y no el origen. En todo caso, el resultado inevitable de la prohibición o regulación de la especulación sería un incremento en la volatilidad y los niveles de precios en la economía mundial.

Conclusión

En resumen, la política monetaria expansiva sin precedentes que aplican los bancos centrales que emiten monedas de reserva está distorsionando las señales de precios a nivel mundial. En la mayoría de los casos, políticas monetaria expansivas ocasionan burbuja en los precios de bienes primarios o commodities, entre otros efectos en la economía mundial. También, pueden ocasionar burbujas de precios en otros activos, tanto físicos como financieros, dependiendo hacia dónde se dirige la nueva liquidez creada por políticas monetaria expansivas. En estos casos, la excepción serían bienes primarios que sirven de resguardo de valor y que tienen funciones monetarias, como el oro y posiblemente la plata.

La última vez que se aplicaron políticas monetarias expansivas a nivel mundial (2001-2004) la liquidez se dirigió a sectores inmobiliarios en distintos países, creando burbuja de precios en las viviendas y los activos financieros relacionados a los préstamos hipotecarios. La crisis financiera y de la economía mundial que se vive desde el 2007 es el desenlace o resultado de la aplicación de este tipo de política monetaria. El período de auge o boom que acompaña a políticas monetarias expansivas siempre son seguidos por depresión o crisis.

La especulación financiera que presenciamos es el resultado de medidas que adoptan las instituciones públicas que tienen el monopolio de la emisión de dinero y crédito en las economías, es decir, los bancos centrales. Por consiguiente, políticas monetarias expansivas representan el origen de la volatilidad e incremento de los precios de los bienes primarios o commodities. También, estas políticas monetarias introducen incentivos perversos en los patrones de inversión de particulares e instituciones, dado que incentivan la búsqueda de ganancias fácil de corto plazo.

En este sentido, si la causa del incremento y volatilidad de los precios de los bienes primarios y del patrón de inversiones están determinados, principalmente, por políticas monetarias que aplican instituciones públicas (bancos centrales), entonces lo que vive la economía mundial no es una crisis del sistema capitalista o economía de mercado, sino una crisis del estatismo por políticas económicas intervencionistas. Esto se hace más evidente si tomamos en consideración los efectos que vive la economía global por incrementos del gasto público que generan altos déficit fiscales y mayor endeudamiento público.

La forma más efectiva para restringir los incrementos de precios de los bienes primarios o commodities es abandonando las políticas monetarias expansivas que aplican los bancos centrales que emiten monedas de reserva, principalmente EE.UU. En adición, los estados deben aplicar políticas fiscales prudentes para limitar la necesidad de asumir mayores deudas, que terminan financiándose con emisión de dinero sin respaldo, para reducir la incertidumbre en el ambiente de negocios a nivel mundial en el presente y el futuro.

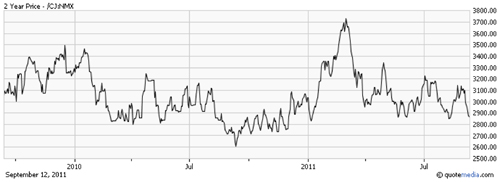

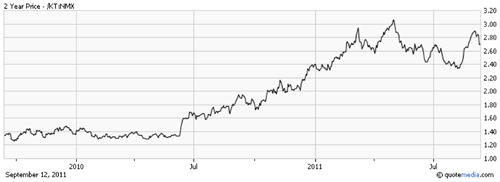

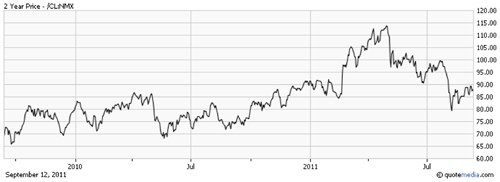

Precios en contratos futuros de bienes primarios

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/

Fuente: http://futures.quote.com/charts/